웅진코웨이 새 주인 누가 될까

업계 2,3위 '배탈'우려, 대기업엔 '밍밍한 요리', 사모펀드엔 '환상의 밥상'

- IB팀 입력 : 2012.02.08 21:11조회 : 3467

|

웅진그룹이 골드만삭스를 매각주관사로 선정하고  250 -0.7%) 매각작업에 속도를 내고 있다. 빠르면 이달 말쯤 인수후보군의 윤곽이 드러날 전망이다. 250 -0.7%) 매각작업에 속도를 내고 있다. 빠르면 이달 말쯤 인수후보군의 윤곽이 드러날 전망이다. 웅진코웨이 인수후보로는 생활가전시장 2~3위 업체, 신성장동력을 찾고 있는 대기업 계열사나 LG전자 (90,100원  1000 1.1%) 등이 거론된다. 재매각을 통한 투자이익을 겨냥한 사모펀드의 투자 가능성도 점쳐진다. 1000 1.1%) 등이 거론된다. 재매각을 통한 투자이익을 겨냥한 사모펀드의 투자 가능성도 점쳐진다.

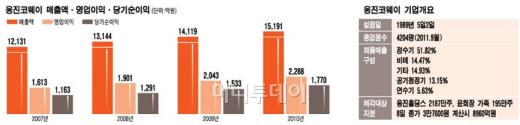

◇1조원대 매물 누가 인수할까=지난 6일 웅진그룹은 재무구조 개선을 위해 알짜사업인 웅진코웨이를 매각하겠다고 밝혔다. 매물로 나온 것은 웅진홀딩스 (6,630원  370 -5.3%)가 보유한 웅진코웨이 지분 28.37%(2187만9304주)와 윤석금 회장 자녀 2명이 보유한 지분 1.52%(194만9846주)다. 370 -5.3%)가 보유한 웅진코웨이 지분 28.37%(2187만9304주)와 윤석금 회장 자녀 2명이 보유한 지분 1.52%(194만9846주)다. 8일 웅진코웨이 종가 3만7600원으로 계산해도 8960억원에 달하는 규모다. 20~30% 정도 경영권 프리미엄을 더한다면 1조원이 넘는다. 영업이익률과 관련산업의 성장성이 높다는 점에서 매력적인 매물로 손꼽힌다. 자금상황에 몰려 매물로 내놨다는 점에서 가격협상의 여지도 높다. ◇인수후보 면면을 살펴보니=사업연관성 면에서 생활가전 2~3위 업체 이름이 거론되고 있다. 생활가전시장에선 웅진코웨이가 시장점유율을 절반 이상 차지하고 2위 청호나이스가 11%, 3위 교원L&C가 3%대를 보이고 있다. 자금 면에선 단독인수 가능성이 지극히 낮다. 생활가전시장 2위 업체 청호나이스의 경우 2010년 기준 자산총계가 1578억원 수준이다. 매출 2589억원에 252억원의 영업이익을 기록했다. 기말 현금 잔액은 83억원, 단기투자자산 등을 더해도 300억원 남짓한 유동성을 보유중이다. 3위 업체 교원L&C의 경우도 자산총계가 485억원 수준이다. 매출과 영업이익도 각각 582억원, 126억원 정도다. 반면 웅진코웨이는 2010년 매출 1조5191억원에 2288억원의 영업이익을 거뒀다. 자산총계는 1조3641억원 수준이며 지난해 3분기까지 매출 1조2658억원, 영업이익은 1797억원을 달성했다. IB업계 관계자는 "생활가전 2~3위 업체는 재무적 투자자와 공동으로 컨소시엄에 참여하는 형태라야 인수가 가능할 것"이라고 전망했다. ◇대기업 계열 자금력은 있지만=자금여력 면에서 M&A(인수·합병)시장에 단골로 등장하는 대기업군이 유력하다. 하이마트 (73,800원  1000 -1.3%) 인수전에 뛰어들었던 롯데, GS (73,900원 1000 -1.3%) 인수전에 뛰어들었던 롯데, GS (73,900원  2100 2.9%) 등과 LG전자가 거론된다. M&A 인수후보 단골로 거론되는 KT&G도 자금은 풍부하다. 다만 롯데의 경우 하이마트 인수전에 뛰어든 상황이어서 웅진코웨이에 동시에 접근하긴 어렵다는 평가다. 2100 2.9%) 등과 LG전자가 거론된다. M&A 인수후보 단골로 거론되는 KT&G도 자금은 풍부하다. 다만 롯데의 경우 하이마트 인수전에 뛰어든 상황이어서 웅진코웨이에 동시에 접근하긴 어렵다는 평가다. GS리테일 (23,250원  100 -0.4%)의 경우 지난해 3분기 현재 자산총계 2조7300억원을 보이며 지난해 매출 3조9816억원에 영업이익 1029억원을 기록했다. IPO(기업공개)를 통한 공모자금도 있고 그룹 지원으로 자금조달도 수월하다. 100 -0.4%)의 경우 지난해 3분기 현재 자산총계 2조7300억원을 보이며 지난해 매출 3조9816억원에 영업이익 1029억원을 기록했다. IPO(기업공개)를 통한 공모자금도 있고 그룹 지원으로 자금조달도 수월하다. KT&G (74,000원  2200 -2.9%)는 풍부한 현금 탓에 M&A 빅딜이 나올 때마다 후보로 등장하고 있다. 정작 KT&G는 M&A에 적극적으로 나설 의향이 없다. KT&G는 지난해 3분기 말 기준 6조원대 자산 규모에 현금성 자산만 9717억원을 보유했다. 지난해 매출 2조4908억원에 영업이익 9332억원을 기록했다. 2200 -2.9%)는 풍부한 현금 탓에 M&A 빅딜이 나올 때마다 후보로 등장하고 있다. 정작 KT&G는 M&A에 적극적으로 나설 의향이 없다. KT&G는 지난해 3분기 말 기준 6조원대 자산 규모에 현금성 자산만 9717억원을 보유했다. 지난해 매출 2조4908억원에 영업이익 9332억원을 기록했다. LG전자는 정수기사업에 진출했다는 점과 새로운 신성장동력을 발굴해야 한다는 점에서 유력 후보군이다. 지난해까지 실적이 좋지 않았지만 유상증자를 통해 자금도 확보했다. LG전자는 지난해 3분기 기준 자산총계 34조원을 기록했으며 이중 현금성 자산은 2조7498억원 수준이다. ◇대기업은 시너지 의문…유력 후보는=문제는 시너지 효과다. 웅진코웨이는 탄탄한 방문판매조직이 강점이다. 대리점을 통한 시판보다 렌탈을 통한 매출이 더 많다. 반면 LG전자 등은 방판조직보다 대리점을 통한 시판에 강하다. KT&G 등은 사업적인 면에서 전혀 연관성이 없고 GS리테일이나 롯데 등도 방판조직을 통한 시너지를 찾기가 어렵다. 다른 IB업계 관계자는 "경영권프리미엄이 최소 20~30%는 될 텐데 그 이상의 시너지를 내야 M&A 후 성과를 낼 수 있다"며 "대기업들은 자금은 쉽게 조달해도 시너지를 내기 어려워 적극적인 참여가 어려울 것"이라고 분석했다. IB업계에선 사모펀드가 유력한 대안이라고 입을 모은다. 웅진그룹이 시급하게 매물로 내놓은 만큼 가격협상의 여지가 클 것이란 예상 때문이다. 한 PEF(사모투자전문회사) 관계자는 "웅진코웨이는 안정적인 현금흐름과 꾸준한 영업이익을 내는 곳이어서 사모펀드 입장에선 상당히 매력적"이라며 "인수 후 배당이나 3~5년 뒤 재매각을 노린다면 충분히 투자할 만하다"고 설명했다.

|

'제품 이야기 > 코웨이 소식과 제품' 카테고리의 다른 글

| 2012.02.07. 조직장 교육 (0) | 2012.02.15 |

|---|---|

| 2012년 1월 11일. W영업본부 시상식. (0) | 2012.02.15 |

| 웅진, 그룹 간판 웅진코웨이 매각 추진 (0) | 2012.02.06 |

| 웅진코웨이 매각 (0) | 2012.02.06 |

| 2011년 12월 13일. 송년회. (0) | 2011.12.15 |